Kapitalkosten am Rande des Nervenzusammenbruchs? Entspann dich, wir erklären's!

Mal ehrlich, wer versteht schon auf Anhieb, was "Marginal Cost of Capital adalah" bedeutet? Klingt eher nach einem Zauberspruch, oder? Keine Sorge, du bist nicht allein. Lass uns dieses Finanz-Kauderwelsch gemeinsam entzaubern und herauszufinden, was sich hinter diesem mysteriösen Begriff verbirgt.

Im Grunde genommen geht es bei den Grenzkosten des Kapitals, auch bekannt als marginal cost of capital adalah (ja, das Indonesische hat sich hier irgendwie eingeschlichen), darum, wie viel extra Zaster eine Firma für jeden zusätzlich beschafften Euro hinblättern muss. Stell dir vor, du backst Kekse. Die ersten hundert kosten dich vielleicht nur ein paar Cent pro Stück, weil du den Ofen ja sowieso anhast. Aber wenn du plötzlich tausend Kekse backen willst, brauchst du vielleicht einen größeren Ofen, mehr Mehl und vielleicht sogar einen Assistenten. Diese zusätzlichen Kosten pro Keks, das sind deine Grenzkosten, nur eben für Kapital.

Warum ist das wichtig? Weil Unternehmen wissen müssen, ob sich eine Investition überhaupt lohnt. Wenn die Rendite niedriger ist als die Kosten für die Beschaffung des Kapitals, dann macht das Ganze wenig Sinn. Es wäre, als würdest du Kekse für 50 Cent verkaufen, die dich 75 Cent pro Stück kosten. Rezept für den finanziellen Ruin!

Die Grenzkosten des Kapitals berücksichtigen dabei alle möglichen Finanzierungsquellen, von Krediten über Anleihen bis hin zu Aktienemissionen. Jede Quelle hat ihren eigenen Preis, und der Mix macht die Musik. Ein bisschen wie ein Cocktail: zu viel Wodka und es knallt zu sehr, zu viel Saft und es schmeckt fad. Die richtige Mischung ist entscheidend.

Also, lass uns tiefer in die Materie eintauchen und die Geheimnisse der marginal cost of capital adalah lüften. Versprochen, es wird weniger kompliziert, als es klingt. Und am Ende weißt du genau, warum dieser Begriff so wichtig für jedes Unternehmen ist, das wachsen und gedeihen will.

Die Geschichte der Grenzkosten des Kapitals ist eng mit der Entwicklung der modernen Finanztheorie verbunden. Bereits im frühen 20. Jahrhundert begannen Ökonomen, sich mit den Kosten der Kapitalbeschaffung auseinanderzusetzen. Die Bedeutung der Grenzkosten wurde jedoch erst später erkannt, als Unternehmen begannen, komplexere Finanzierungsstrategien zu entwickeln. Der Begriff "marginal cost of capital adalah" selbst ist eine eher ungewöhnliche Formulierung, die vermutlich durch die Globalisierung und die zunehmende Verwendung von Suchmaschinen entstanden ist. "adalah" ist indonesisch und bedeutet "ist".

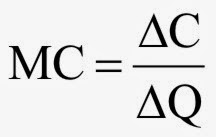

Die Berechnung der Grenzkosten des Kapitals ist komplex und hängt von verschiedenen Faktoren ab, wie z.B. dem Verschuldungsgrad des Unternehmens, der Risikoprämie und den aktuellen Marktbedingungen. Vereinfacht gesagt, berechnet man die gewichteten durchschnittlichen Kapitalkosten (WACC) für jede zusätzliche Einheit des Kapitals.

Ein einfaches Beispiel: Ein Unternehmen benötigt 1 Million Euro für eine neue Maschine. Es kann 500.000 Euro über einen Kredit mit 5% Zinsen und 500.000 Euro durch die Ausgabe neuer Aktien mit einer erwarteten Rendite von 8% beschaffen. Die Grenzkosten des Kapitals wären dann der gewichtete Durchschnitt dieser beiden Kosten, also 6,5%.

Vorteile der Kenntnis der Grenzkosten des Kapitals:

1. Optimale Investitionsentscheidungen: Unternehmen können Projekte identifizieren, deren Rendite die Grenzkosten des Kapitals übersteigt.

2. Effiziente Kapitalallokation: Ressourcen werden in die profitabelsten Projekte investiert.

3. Wertmaximierung für die Aktionäre: Durch die Maximierung der Rendite und Minimierung der Kapitalkosten wird der Unternehmenswert gesteigert.

Häufig gestellte Fragen:

1. Was sind Grenzkosten des Kapitals? - Die Kosten für die Beschaffung einer zusätzlichen Einheit Kapital.

2. Wie berechnet man sie? - Durch die Berechnung des gewichteten Durchschnitts der Kosten aller Finanzierungsquellen.

3. Warum sind sie wichtig? - Für optimale Investitionsentscheidungen und Wertmaximierung.

4. Was ist "adalah"? - Das indonesische Wort für "ist".

5. Was ist WACC? - Weighted Average Cost of Capital (gewichtete durchschnittliche Kapitalkosten).

6. Wie beeinflusst die Verschuldung die Grenzkosten? - Höhere Verschuldung kann die Kosten erhöhen.

7. Was ist die Risikoprämie? - Der Aufschlag auf die risikolose Zinsrate, der das Risiko einer Investition widerspiegelt.

8. Wie hängen Grenzkosten und Rendite zusammen? - Investitionen sollten eine Rendite erzielen, die höher ist als die Grenzkosten des Kapitals.

Zusammenfassend lässt sich sagen, dass das Verständnis der Grenzkosten des Kapitals, auch bekannt als marginal cost of capital adalah, für jedes Unternehmen, das wachsen und erfolgreich sein will, unerlässlich ist. Indem sie die Kosten der Kapitalbeschaffung genau kennen, können Unternehmen fundierte Investitionsentscheidungen treffen und so den Unternehmenswert maximieren. Obwohl die Berechnung komplex sein kann, ist das zugrundeliegende Prinzip einfach: Investiere nur in Projekte, deren Rendite die Kosten des Kapitals übersteigt. Nutzen Sie die Informationen und Tools, die Ihnen zur Verfügung stehen, um die Grenzkosten Ihres Kapitals zu berechnen und Ihre finanzielle Zukunft zu sichern.

Kostenlose kalender zum ausdrucken ohne download bremerhaven

Russische restaurants wiesbaden geheimtipp kulinarische reise

Us fed leitzinssenkungen wann und warum

:max_bytes(150000):strip_icc()/TermDefinitions_wacc_final-626b8af9bfc741d6a9792fe0568242cd.png)